家族の増減について

健康保険では、被保険者だけでなく、被保険者に扶養されている家族にも保険給付を行います。この家族を「被扶養者」といいます。

家族なら誰でも「被扶養者」になれるわけではありません。被扶養者として認定されるためには、法律等で決まっている一定の条件を満たしている必要があります。

被保険者の扶養能力、他の扶養義務者の状況、仕送り状況(別居の場合)などを総合して、「生計維持関係」を判定し、健康保険組合が「被扶養者資格」の有無を認定します。

- ※税法上の扶養家族とは認定基準が異なりますので、ご注意ください。

- 家族の範囲

- 収入の基準

- 「年収の壁」に対する政府の施策について(2023年10月より)

- 国内居住要件について

- 自営業を営んでいる家族を被扶養者にする場合について

- 被扶養者の異動があったら

- 被扶養者の検認について

- POINT

-

- 被扶養者となるためには、健康保険組合の認定を受けなければなりません。

- 被扶養者の異動があった場合は、5日以内に届出をしてください。

家族の範囲

被扶養者となれる家族の範囲は、三親等内の親族と決められています。さらに、同居・別居により、条件が異なります。

同居(同一世帯)とは

被保険者と「住居」及び「家計」を共同している状態をいいます。

住民票が別(世帯主が別)でも、住所が同一であり、住居及び家計を共同している場合は、「同居(同一世帯)」とみなします。但し、住所が同一でも二世帯住宅など各々の家計が独立している場合は、「別居」とみなします。

収入の基準

- POINT

-

- 被扶養者となるためには、「主として被保険者の収入によって生活していること」が必要です。

| 年齢 | 同居・ 別居 |

年間収入額 | 収入月額 (日額) |

|---|---|---|---|

| 60歳未満 | 同居 | 年間収入130万円未満、かつ被保険者の年間収入の原則2分の1未満であること。 | 108,334円 (3,612円) 未満 |

| 別居 | 年間収入130万円未満、被保険者の年間収入の原則2分の1未満で、かつ、その額が被保険者からの仕送額より少ないこと | ||

| 60歳以上または障害厚生年金を受けられる程度の障害者 | 同居 | 年間収入180万円未満、かつ被保険者の年間収入の原則2分の1未満であること。 | 150,000円 (5,000円) 未満 |

| 別居 | 年間収入180万円未満、被保険者の年間収入の原則2分の1未満で、かつ、その額が被保険者からの仕送額より少ないこと |

- ※年間収入は、今後1年間の収入見込みにより判断します。

税法上の算定期間(1~12月)とは異なります。

「年収の壁」に対する政府の施策について(2023年10月より)

- 参考リンク

「年収の壁」とは

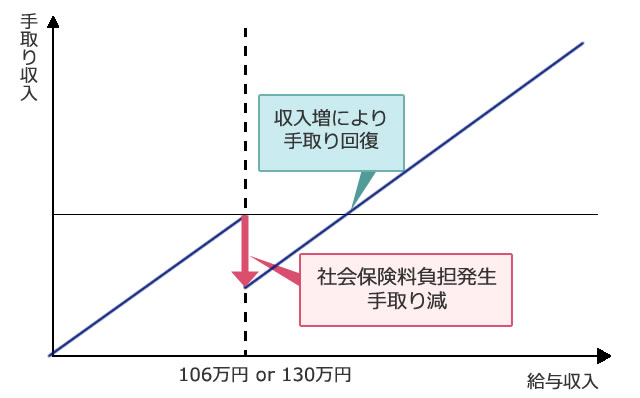

「年収の壁」とは、税金や社会保険料が発生する基準となる年収額のことです。

健康保険等の被扶養者がパートタイマー等で働き、年収が一定以上になると、被扶養者ではいられなくなり、健康保険や国民健康保険等の被保険者となりますが、そうなると社会保険料の負担が発生して、結果として手取り収入が減少する場合があります。

社会保険における「年収の壁」は、企業規模の違い等により、年収106万円と年収130万円の2つがあります。

(出典:「年収の壁」への当面の対応策(厚生労働省))

| 年収106万円の壁 | 従業員101人以上の企業、賃金月額88,000円以上(年収:約106万円以上)等、一定の条件を満たす場合は、社会保険料が発生。 |

|---|---|

| 年収130万円(※)の壁 | 被扶養者の認定基準を満たさなくなるため、条件を問わず、社会保険料が発生。 |

- ※60歳以上または障害者は180万円

年収130万円の壁に対する対応

被扶養者認定は前年の課税証明書等の確認で行われていますが、人手不足による労働時間延長等に伴い一時的に年収が130万円以上となる場合は、事業主の証明を添付することにより、収入見込額が130万円以上であっても、引き続き被扶養者の認定を受けることができるようになります。

(同一の者について原則として連続2回までを上限とします)

年収106万円の壁に対する対応

社会保険適用促進手当(※)の支給等、労働者の収入を増加させる支援を行った企業に対して一定期間助成が行われます。

※社会保険適用促進手当

短時間労働者への被用者保険の適用を促進するため、非適用の労働者が新たに適用となった場合、当該労働者の保険料負担を軽減するために支給することができる手当です。

社会保険適用促進手当は、給与・賞与とは別に支給するものとし、保険料算定の基礎となる標準報酬月額・標準賞与額の算定対象に考慮しないこととされます。

- ※対象者:標準報酬月額が10.4万円以下の方。

- ※報酬から除外する手当の上限額:被用者保険適用に伴い新たに発生した本人負担分の保険料相当額。

- ※最大2年間の措置。

国内居住要件について

2020年4月より、健康保険の被扶養者認定の要件に、国内居住要件が追加されました。日本国内に住所を有していない場合、2020年4月1日以降は、原則として被扶養者の認定はされません。(海外留学等、一定の例外あり)

国内居住要件の考え方について

住民基本台帳に住民登録されているかどうか(住民票があるかどうか)で判断し、住民票が日本国内にある方は原則、国内居住要件を満たすものとされます。

- ※住民票が日本国内にあっても、海外で就労している等、明らかに日本での居住実態がないことが判明した場合は、国内居住要件を満たさないと判断されます。

国内居住要件の例外

外国に一時的に留学している学生等、海外居住であっても日本国内に生活の基礎があると認められる場合は、例外として国内居住要件を満たすこととされます。

【国内居住要件の例外となる場合】

- ① 外国において留学をする学生

- ② 外国に赴任する被保険者に同行する者

- ③ 観光、保養又はボランティア活動その他就労以外の目的で一時的に海外に渡航する者

- ④ 被保険者が外国に赴任している間に当該被保険者との身分関係が生じた者

- ⑤ ①から④までに掲げるもののほか、渡航目的その他の事情を考慮して日本国内に生活の基礎があると認められる者

国内居住者であっても、被扶養者と認められない場合

医療滞在ビザで来日した方、観光・保養を目的としたロングステイビザで来日した方については、国内居住であっても被扶養者として認定されません。

経過措置について

国内居住要件の追加により被扶養者資格を喪失する方が、施行日(2020年4月1日)時点で国内の医療機関に入院している場合、経過措置として、入院期間中は資格が継続されます。

自営業を営んでいる家族を被扶養者にする場合について

自営業者(個人事業主)は、原則として国民健康保険に加入します。

しかし、家計補助的な小規模事業であり、「主として被保険者の収入によって生活している」と認められる場合のみ、被扶養者として認定する場合があります。

- 直近の確定申告書一式(収支内訳書又は青色申告決算書を含む。)のコピーを提出してください。

- 自営業者の年間収入は、年間総収入から「直接的必要経費(注)」を差し引いた額となります。

税法上の「所得」とは一致しませんので、ご注意ください。- (注)直接的必要経費

その費用なしには事業が成り立たない経費(例:原材料費等)のこと。

直接的必要経費以外の経費は、年間総収入から差し引くことはできません。

- (注)直接的必要経費

- 自営業の事業所が法人事業所であって、対象者が当該法人事業所の代表者であるときは、健康保険と厚生年金保険の強制適用の被保険者に該当するため、被扶養者にはなれません。

- 当健康保険組合における「直接的必要経費」については、別表のとおりとします。なお、別表に記載されていない経費については、事業内容等により判断します。

(表の見方)

- 〇は、直接的必要経費として認められる経費です。

- △は、備考欄の条件を満たした場合に、直接的必要経費として認められる経費です。

- ×は、直接的必要経費として認められない経費です。

(注)

- 〇の経費については、原則として、その裏付けとなる資料の添付は必要ありませんが、必要に応じ添付をお願いすることがあります。

- △の経費であって、備考欄の条件を満たす場合は、必要書類を添付してください。

直接的必要経費一覧表

| 科目(所得税法) | 控除の可否 | 備考 |

|---|---|---|

| 1.売上(仕入)原価 | ○ | |

| 2.給料賃金 | △ |

|

| 3.地代家賃 | △ | 事業所の所在地と自宅の住所が同一の場合は、経費として認められません。但し、事業所負担分と自宅負担分が明確にできる書類が添付された場合に限って、経費として認められます。 |

| 4.水道光熱費 | △ | 地代家賃と同じ |

| 5.通信費 | △ | 地代家賃と同じ |

| 6.修繕費 | △ | 地代家賃と同じ |

| 7.消耗品費 | △ | 地代家賃と同じ |

| 8.燃料費 | △ | 地代家賃と同じ |

| 9.外注工賃 | × | |

| 10.減価償却費 | × | |

| 11.貸倒金 | × | |

| 12.利子割引料 | × | |

| 13.租税公課 | × | |

| 14.荷造運賃 | × | |

| 15.旅費交通費 | × | |

| 16.広告宣伝費 | × | |

| 17.接待交際費 | × | |

| 18.損害保険料 | × | |

| 19.福利厚生費 | × | |

| 20.研修費 | × | |

| 21.加盟料 | × | |

| 22.雑費 | × | |

| 23.衣装・美容代 | × | |

| 24.新聞図書費 | × | |

| 25.会議費 | × | |

| 26.支払手数料 | × | |

| 27.教材費 | × | |

| 28.青色申告特別控除額 | × |

| 科目(所得税法) | 控除の可否 | 備考 |

|---|---|---|

| 1.種苗費 | ○ | |

| 2.素畜費 | ○ | |

| 3.肥料費 | ○ | |

| 4.飼料費 | ○ | |

| 5.農具費 | ○ | |

| 6.農薬衛生費 | ○ | |

| 7.諸材料費 | ○ | |

| 8.雇人費 | △ |

|

| 9.小作料・賃借料 | △ | 「事業用」であることが明確にできる書類が添付された場合に限って、経費として認められます。 |

| 10.修繕費 | △ | 小作料・賃借料と同じ |

| 11.動力光熱費 | △ | 小作料・賃借料と同じ |

| 12.土地改良費 | △ | 小作料・賃借料と同じ |

| 13.減価償却費 | × | |

| 14.貸倒金 | × | |

| 15.利子割引料 | × | |

| 16.租税公課 | × | |

| 17.作業用衣料費 | × | |

| 18.農業共済掛金 | × | |

| 19.荷造運賃手数料 | × | |

| 20.雑費 | × |

| 科目(所得税法) | 控除の可否 | 備考 |

|---|---|---|

| 1.給料賃金 | △ |

|

| 2.地代家賃 | △ | 事業所の所在地と自宅の住所が同一の場合は、経費として認められません。但し、事業所負担分と自宅負担分が明確にできる書類が添付された場合に限って、経費として認められます。 |

| 3.修繕費 | △ | 地代家賃と同じ |

| 4.水道光熱費 | △ | 地代家賃と同じ |

| 5.通信費 | △ | 地代家賃と同じ |

| 6.消耗品費 | △ | 地代家賃と同じ |

| 7.減価償却費 | × | |

| 8.貸倒金 | × | |

| 9. 借入金利子 | × | |

| 10.租税公課 | × | |

| 11.損害保険料 | × | |

| 12.雑費 | × |

被扶養者の異動(変更)があったら

結婚や出産などにより被扶養者が増えたときや、就職や別居、死亡などで、それまで被扶養者に認定されていた家族が被扶養者の認定基準を満たさなくなった場合は手続きが必要です。

被扶養者の検認について

健康保険法施行規則第50条及び厚生労働省保険局長通知(保発第1029004号)厚生労働省保険局保険課長通知(保保発第1029005号)に従い、「被扶養者確認調書」による生計維持関係や被扶養者の収入などの検認を毎年実施することになっています。これは、適正な保険健診を受けていただくためと納付金等の適正納付の観点から被扶養者としてすでに認定された方が、引き続きその資格があるかどうかを確認するものです。なお、検認の結果、被扶養者が認定の取り消しになる場合があります。